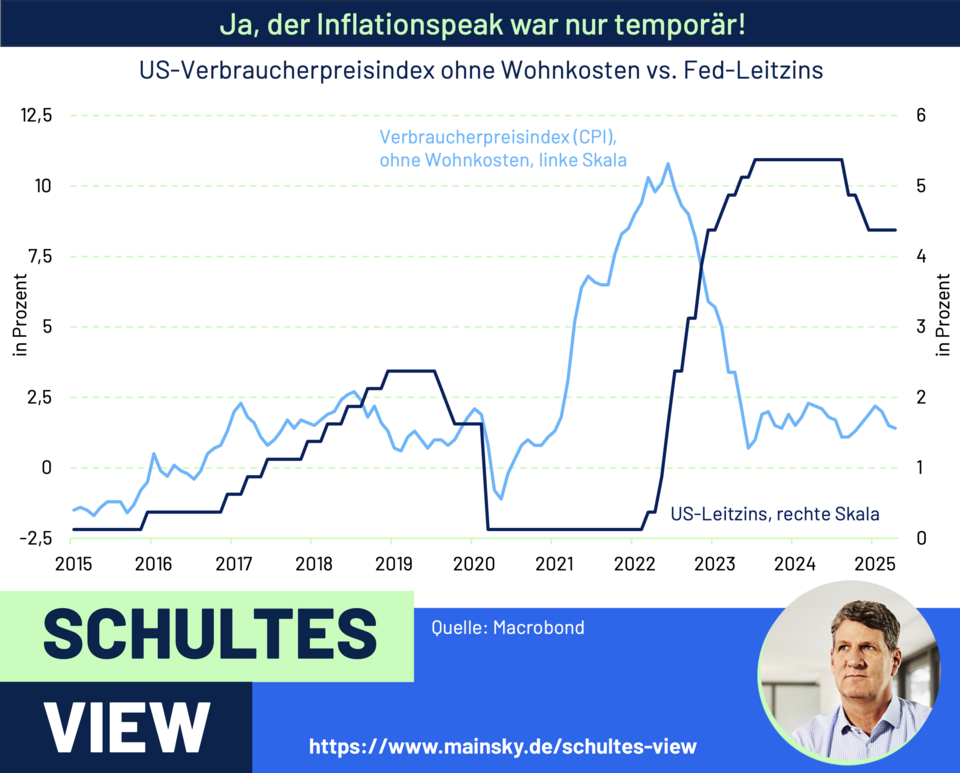

Aus unserer Sicht ist dies ein Fehler. Die Fed sollte zeitnah die Zinsen senken. Zwar könnten die Zölle die Inflation in den kommenden Monaten das eine oder andere Zehntel nach oben drücken. Dies aber wäre ein Einmaleffekt und keine nachhaltige Inflation im ökonomischen Sinne. Powell selbst hat dies anerkannt und erklärt, dass die Inflation durch Zölle „vorübergehend“ wäre, abhängig von der Geschwindigkeit und dem Ausmaß der Weitergabe und der Verankerung der Inflationserwartungen. Wenn man schon auf solche temporären Effekte verweist, sollte man dies aber nicht selektiv tun und auch die temporären disinflationären Effekte wie niedrige Ölpreise berücksichtigen. Seit Jahresanfang ist der Ölpreis um rund 20 Prozent gesunken und sollte die Inflation bis zum Jahresende um rund 0,3 Prozentpunkte entlasten. Dies entspricht in etwa dem Effekt höherer Zölle.

Die heute veröffentlichen Produzentenpreise zeigen deutlich, wie stark die Inflationspipeline mit disinflationären Impulsen gefüllt ist – und das in einem Umfeld, in dem die Teuerung ohnehin nur noch durch die extrem nachlaufende Komponente der Wohnkosten über zwei Prozent gehalten wird. Ohne diese Komponente liegt die Inflation im April bei 1,4 Prozent und schon seit Juni 2024 unter der Zwei-Prozent-Marke.